2018年改革开放40周年,这一年的广州国庆节表演300架无人机从海心沙起飞,化作星星点点,在广州塔前如半空中的萤火虫,时而拼出“1978”至“2018”字样,时而化作流着闪烁灯光的广州塔,煞是好看。

一夜之间,全国人民忽然意识到,原来无人机除了可以用来航拍之外,也可以用来表演。

而这次表演的无人机生产商——亿航智能也为大众所认识。打响名头后的亿航之后便顺其自然地加快自己的发展步伐。去年12月12日,身背“全球无人机第一股”之名的亿航智能(EH.US)在纳斯达克完成上市。

上市当日公司表现却远不如它的无人机表演精彩,甚至显得颇为狼狈。公司上市发行价为12.5美元,开盘后半小时内股价短线拉升,但之后便跳水下挫,至尾盘勉强拉升一波,最终上市首日勉强平收12.49美元。

亿航智能的纳斯达克之旅就此定下坎坷基调。昨日收盘,亿航股价报8.42美元,上市至今累计跌去三分之一,公司最新总市值4.6亿元。

同日,亿航再交出它最新第二季度成绩单。总体而言,还是熟悉的增收不增利路子。

亿航的辉煌故事,依然在可望不可及的遥远未来。

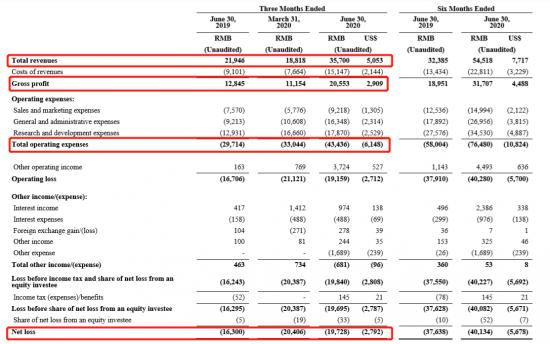

营收同比增长63%,净亏损扩大21%

从公司有公开披露的年份开始,亿航的经营规模均在快速增长,第二季也不例外。

报告期内公司录得总营收3570万元,同比增长62.7%。其中,航空移动解决方案贡献了63.5%的营收。

毛利为2060万元,同比增长60.0%;毛利率57.6%,同比小幅下降0.9个百分点。但净亏损为1972.8万元,仍较去年同期亏损1630万元扩大21%;摊薄每股亏损0.17元。

从费用端来看,公司的经营费用总共为4340万元,同比增加46.2%。三费占总收入比例为121.7%,较去年同期的135.4%下降了13.7个百分点。

其中,增幅比较大的一是一般行政费用,第二季录得1630万元,同比大增了77.4%;其次是研发费用,同比上升38.2%至1790万元。前者主要是上市公司产生额外费用及疫情期间产生的费用,后者主要是新产品研发持续投资。

总体上看,亿航销售收入仍可以维持高速增长,但还是赶不上它在研发和管理方面的费用增幅。

因此,体现在亿航身上,就是典型的增收不增利——典型的纳斯达克上市公司初期表现。

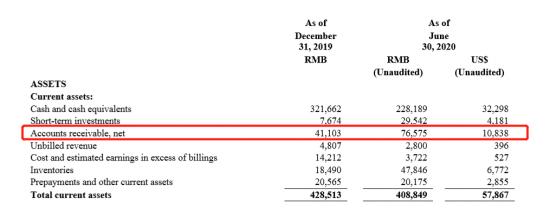

除依然亏损外,亿航智能另一个典型的纳斯达克上市公司特征便是现金流依赖外部融资。在第二季,这点依然没变。

在账面产生亏损的情况下,公司的经营活动现金持续流出,而且流出金额还远远大于净亏损额。报告期间公司亏损1972.8万元,经营活动现金流出却是4475万元。

背后最主要的原因便是公司随着收入日渐上升的应收账。截至第二季,公司应收账增至7657.5万元,甚至还高于当季的总营收。去年年末,公司应收账还在4000万+的规模。

这种大幅赊销模式的弊端也很明显,公司日常经营无法产生现金流入,只能依赖外部融资维持经营,造成负债越来越高,若回款不及时就会造成资金紧张。

(图源:公司财报)

现在的亿航还没有这样的问题,但长此以往,并不是个很好的趋势。从存货周转天数和应收账周转天数可以看出,进入今年之后,公司存货周转和应收账款周转都越来越慢。这意味着公司有大量存货未转化为成品售出,而应收账回收却越来越慢——结果是什么,其实很容易猜。

展望全年,公司预计营收至少增长200%,原因是公共卫生事件不会再造成重大干扰,而在中国AAV的实际应用越来越多。

但这会不会是又一个新版本的“增收不增利”故事呢?