2022年已走过大半,翻翻记忆就可知道,这大半年过得并不平静,疫情肆虐、俄乌战争、原材料涨价、供应链承压等等因素,让整个经济市场都充满了不确定性风险,工业机器人行业亦未能幸免。

ABB、安川、发那科、库卡被称为工业机器人“四大家族”,是毫无疑问的龙头,一举一动都会牵扯整个行业的稳定性,近期四家企业都发布了财报,今天我们就梳理一下,从中一窥上半年工业机器人行业的表现如何吧。

ABB

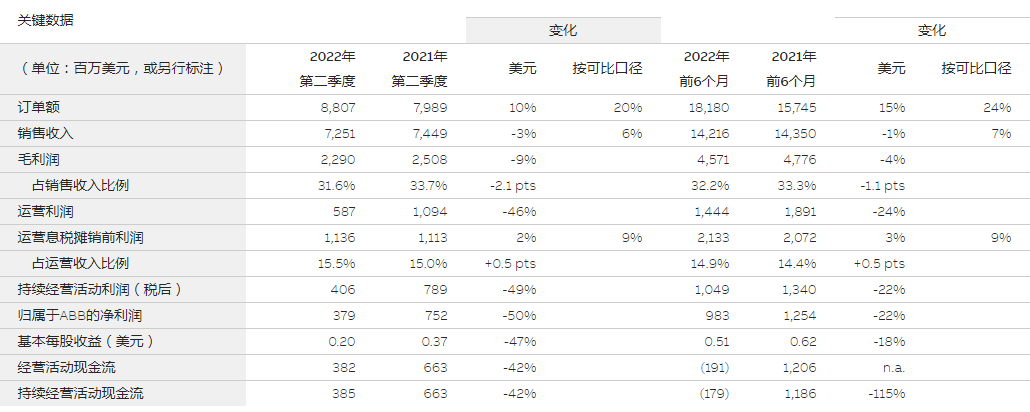

ABB在2022年上半年的订单额为181.8亿美元,同比增长15%(可比增长24%),实现销售收入142.16亿美元,同比降低1%(可比增长7%),实现毛利润45.71亿美元,同比减少4%,占销售收入比例下降1.1个百分点。

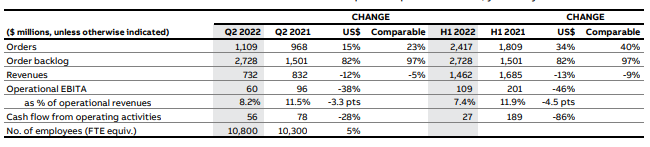

公开资料显示ABB共有4大业务板块,具体来看,机器人与离散自动化业务2022年上半年订单额为24.17亿美元,同比增长34%(可比增长40%),实现销售收入14.62亿美元,同比减少13%(可比减少9%),运营息税摊销前利润1.09亿美元,同比减少46%。

ABB表示,上半年行业需求旺盛,机器人与自动化都得到了两位数的订单增长,其中一般工业与汽车行业(包括电动汽车)的增长尤为显著。

对于收入的下降,是由于半导体的短缺、疫情的影响以及供应链的限制,对交付产生了严重的阻碍,虽然产品涨价支持了可比的增长,但依然无法阻止销售收入的下降,由此还让订单积压达到创纪录的27亿美元,同比增长了82%(可比增长97%)。

总的来说,交易量的下降导致不能平衡固定成本,加上供应链和其他支出引起的成本通胀,让利润和盈利能力都同比下降。

对于半导体短缺问题,ABB表示,预计在第三季度将会缓解,意味着可以交付更多客户订购的工厂机器人、电机和驱动器,如今上海的工厂已经满负荷的生产,以解决庞大的积压订单。

发那科

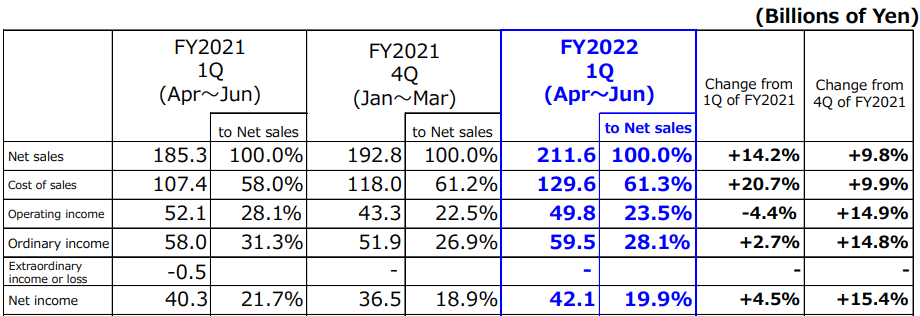

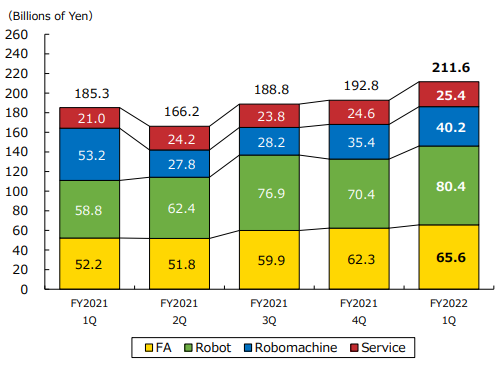

发那科2022上半年销售额为4044亿日元,同比增长11.9%,普通收入1114亿日元,同比持平,归属于母公司股东的净利润为786亿日元,同比下降0.5%,收入与利润均不及预期,主要是由于一季度业绩不理想,二季度环比都有两位数的增长。

具体看机器人业务,发那科上半年销售额为1508亿日元,同比增长20.3%,其中在美洲和中国大幅增长,在欧洲的销售额也增加了。

2022上半年发那科获得机器人综合订单1910亿日元,同比增长29%,其中一二季度分别获得858和1052亿日元,二季度环比上涨22.6%,在美洲的订单大幅增长,在中国和欧洲也在增长。

发那科表示,由于疫情的影响和中国的封锁,导致零部件短缺,供应链出现中断,经营利润没有增长,是因为受到零部件及海运成本的上升,以及其他支出激增的负面影响,如今已是公司采取对部分产品进行提价后的结果。

如今半导体短缺情况改善,但发那科认为形势依然严峻,制造产品需要诸多零部件,因此即使单个零件的短缺,也会影响整个制造过程,目前发那科只能全力生产,但依然无法保证安全。

上半年机器人业务强劲增长,在中国、美洲、欧洲都显著增长,行业应用上,主要得益于汽车、汽车零部件、IT产品和一般工业的需求增长,而在汽车零部件行业,很大一部分业务都和电池有关。

据透露,目前发那科机器人的预定量已达到1000亿日元,发那科的生产能力已明显不足,因此正在考虑通过建造或扩建工厂来大幅增加产量,目前已计划将产量从每月11000台增加到14000台,如果仍有短缺,未来可能继续将产量提高到每月约16500台。

库卡

2022年上半年,库卡收到订单25.45亿欧元,同比增长34.8%;实现销售收入17.36亿欧元,同比增长13.5%;上半年实现息税前利润0.486亿欧元,同比增长43.8%。

其中,在中国区库卡业务发展迅速,上半年收到的订单几乎翻了一番,价值增加到6.89亿欧元,同比增长93%;在销售收入方面,也达到了3.56亿欧元,同比增长36%。

但同时库卡也披露,上半年欧洲战事导致能源价格大增,供应链带来压力,导致订单积压严重,至今积压订单价值已高达32.34亿欧元,同比增长34.3%。

具体到机器人业务,上半年库卡收到机器人的订单7.7亿欧元,同比增长35.5%;但销售收入只有4.624亿欧元,同比下降3.2%,更甚上半年息税前利润为负2.7百万欧元,息税前利润率为-0.6%,而去年同期息税前利润为17.2百万欧元,下滑严重。

与此同时,机器人订单也严重积压,已高达6.357亿欧元,同比增长77.1%,订单剧增、交付困难、利润下跌,成为了目前库卡的现状。

库卡表示,基于机器人的自动化需求几乎没有下降,来自欧洲、美国,尤其是亚洲的订单不断,与去年同期相比,仅中国的增长就几乎翻了一番,越来越多的客户正在下订单,包括来自全新应用领域的客户,正如预期的那样,新冠疫情正继续成为数字化和自动化的加速器。

安川

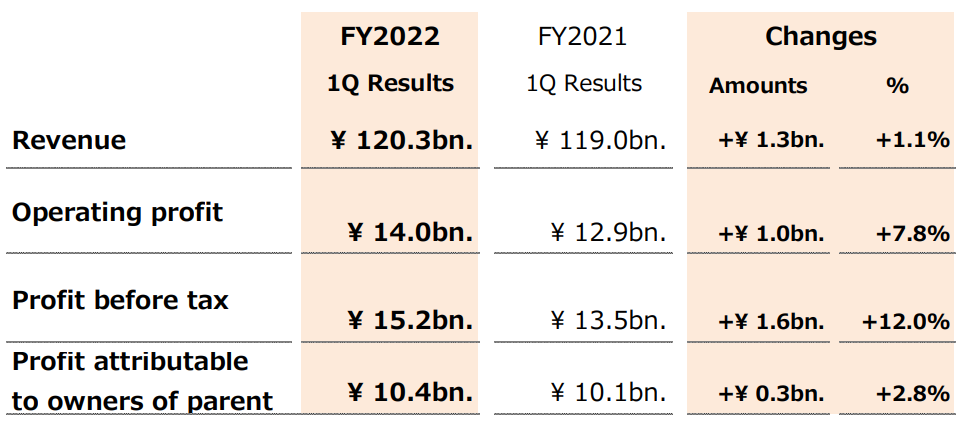

安川电机3-5月财报显示,实现营收1203亿日元,同比增长1.1%,经营利润为140亿日元,同比增长7.8%。

安川表示,由于中国地区在疫情中采取大范围的风控管理,导致销售受到影响,但日美欧等其他区域的业绩稳健增长,让收入同比增长;利润增长是由于日元贬值及其他因素,另外原材料成本上涨也有影响。

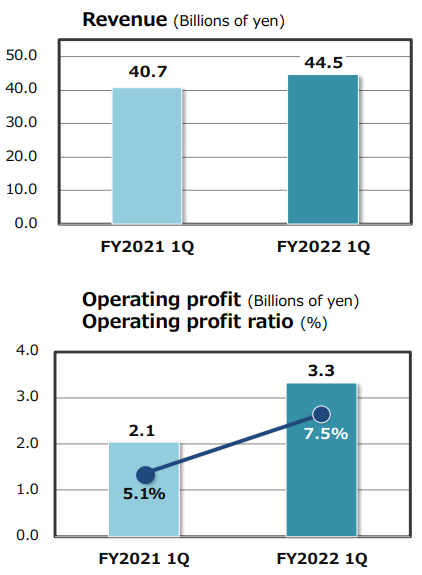

具体看机器人业务,报告期内实现营收445亿日元,同比增长9.5%,实现利润33亿日元,同比增长61.9%。

安川表示,汽车、一般工业、半导体与电子元器件等行业对机器人的旺盛需求,让收入持续增长。在汽车市场,全球向电动汽车的转变正在加速,对锂电池的投资也在加大;在一般工业市场,协作机器人逐渐得到应用;在半导体和电子元器件市场,相应机器人的销售也表现不俗。

利润的增长,是由于收入增加和产能利用率增加,加之日元贬值等因素,让本季度利润大幅增长。

从区域分布来看,安川的机器人业务营收主要来自日本、美洲、欧洲、中国及亚洲其他国家,占比分别为20%、16%、21%、25%、18%。

报告期内,安川电机的整体订单额达1676亿日元,同比增长21%,再次创下最高纪录,其中机器人651亿日元,同比增长33%。

安川电机表示,由于电动汽车等需求旺盛,订单额破纪录,因此,公司维持今年度(2022年3月-2023年2月)财测预估不变,预估的合并营收将年增9.6%,数额达到5250亿日元,合并营益将大增36.2%至720亿日元、合并纯益将大增36.9%至525亿日元,营收、营益将续创历史高,纯益将创下历史新高纪录。